打印本文

打印本文  关闭窗口

关闭窗口

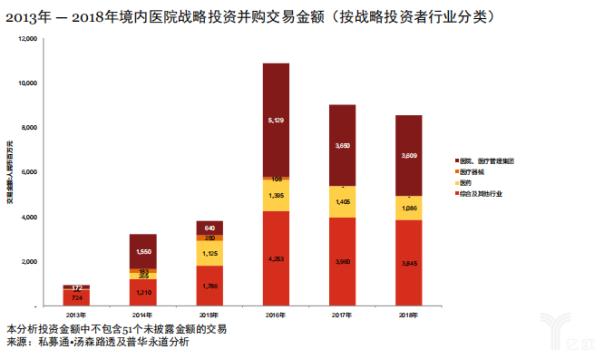

从投资者行业来看:制药集团在近年来成为民营医院投资及并购市场的主力

继2016年大型医疗管理集团大规模并购扩张之后,由于融资环境和资本市场的影响,大型医疗管理集团投资医院的情况在2017年及2018年有所减少,2018年主要为中小型医疗管理集团对境内医院的投资,其投资金额较上年保持稳定;发展多元化的综合型A股上市公司仍是投资医院的主力;制药集团在近年来也持续成为民营医院投资及并购市场的主力。

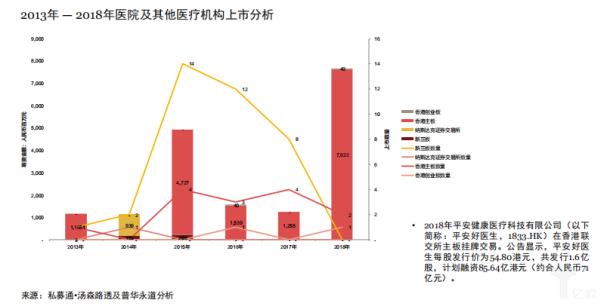

从上市地点来看:医院及其他医疗机构近五年主要在香港主板及新三板上市

医院及其他医疗机构近五年主要在香港主板及新三板上市,尤其香港主板由于上市成功案例较多且筹资金额较高,成为医院及其他医疗机构上市的热点地区。2018年香港主板上市融资额达到76亿元,比2017年增加约64亿元,主要是平安好医生在香港主板上市,融资约86亿港元(约合人民币71亿元)。

2015年至2018年登录香港交易所共计15家医疗公司,分别为环球医疗、和美医疗、联合医务、康宁医院、医汇集团、盈健医疗、香港医思医疗集团、康华医疗、弘和仁爱医疗、新世纪医疗、松龄护老集团、恒智控股、亮晴控股、平安好医生以及希玛眼科。

近五年来医疗机构将香港作为登录资本市场的首选地,此外规模相对较小的医疗企业大都选择新三板挂牌,而受到政策环境的影响,尽管A股市场的估值高、流动性高,但近年来登录A股市场的医疗企业极少。

2019年,关于医院投资的展望

1、除非发生经济环境和政策的重大变化,医院行业的投资将会处于持续的调整期。投资重点是投资民营专科医院,国企医院剥离,医院的再次交易(转手退出、投资争议、主业经营不佳和资金问题产生不良资产)

(1)专科医院随着竞争日益激烈以及社会资本进入程度的加深,更多投资者开始关注技术壁垒高,服务周期长和服务附加值高的肿瘤、眼科及脑科等专科服务领域;

(2)非医疗企业(如房地产、保险、互联网科技公司)和财务投资者将成为投资医疗行业的主力军;

(3)随着国家对社会办医的推动,民营医疗机构的增长,市场竞争的加剧,伴随着国家对新旧动能转换的试点,未来民营及专科医疗健康行业的并购活动将会更加活跃;

2、医院收购,将从以前进入医养行业转而对医院管理与整合越来越重视的趋势,价值投资的理念更深入人心。一些上市医药集团在铺垫好医药、物流配送、医疗器械、医疗技术之后,再自建或收购医院以达到成本最优。同时,私募基金更加重视医院的盈利和专业性,因此技术壁垒高的专科领域在2018年及未来受到较多青睐;

3、由于进入并购市场的优质医院资源稀缺,因此收购溢价较高并影响医院并购交易量/额波动。预期未来由于民办医院比例增加和国家政策的支持,进入并购市场的医院资源扩大,重组型和再次交易的医院并购增加,整体医院并购数量会持续增长,有可能出现大型交易但平均交易额可能会降低;

4、人工智能技术的加入将会对医疗技术及各项诊断产生深入的影响,为医疗行业的投资提供更多的投资空间。

打印本文

打印本文  关闭窗口

关闭窗口